Wir versorgen Sie mit Tipps und Wissenswertem zu:

- Forderungen Durchsetzen

Kunde zahlt Rechnung nicht: Sofortmaßnahmen & rechtliche Schritte [2025]

Wenn Kunden ihre Rechnungen nicht bezahlen, gefährdet das die Liquidität Ihres Unternehmens. Wir zeigen Ihnen konkrete Sofortmaßnahmen und rechtliche Schritte, um Ihre offenen Forderungen erfolgreich einzutreiben.

Das Wichtigste im Überblick

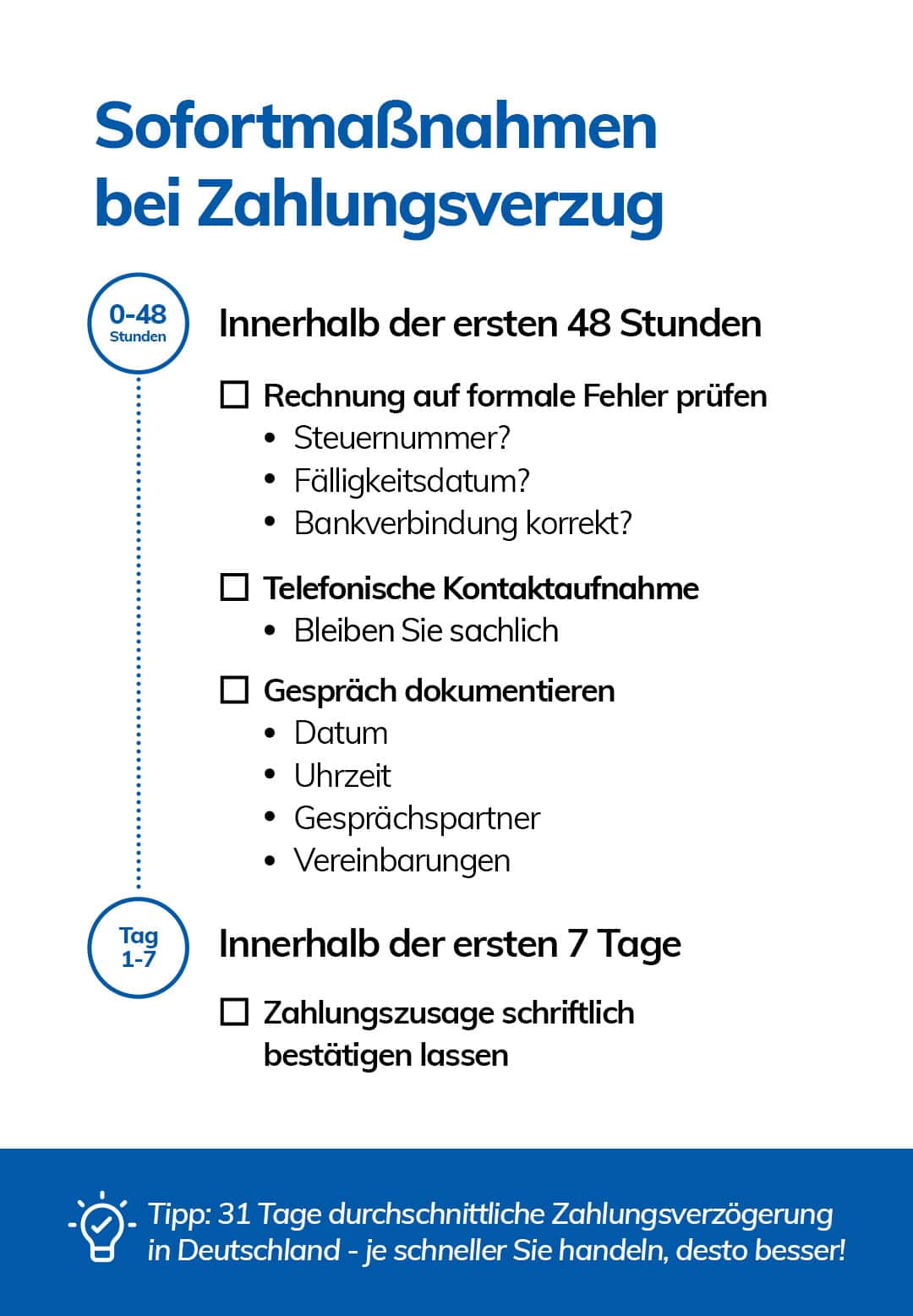

- Bei Zahlungsverzug sofort handeln: Rechnung prüfen, Verzugseintritt dokumentieren, telefonisch kontaktieren

- Nach 30 Tagen tritt automatisch Verzug ein – Sie können 9 Prozentpunkte Verzugszinsen plus 40€ Pauschale verlangen

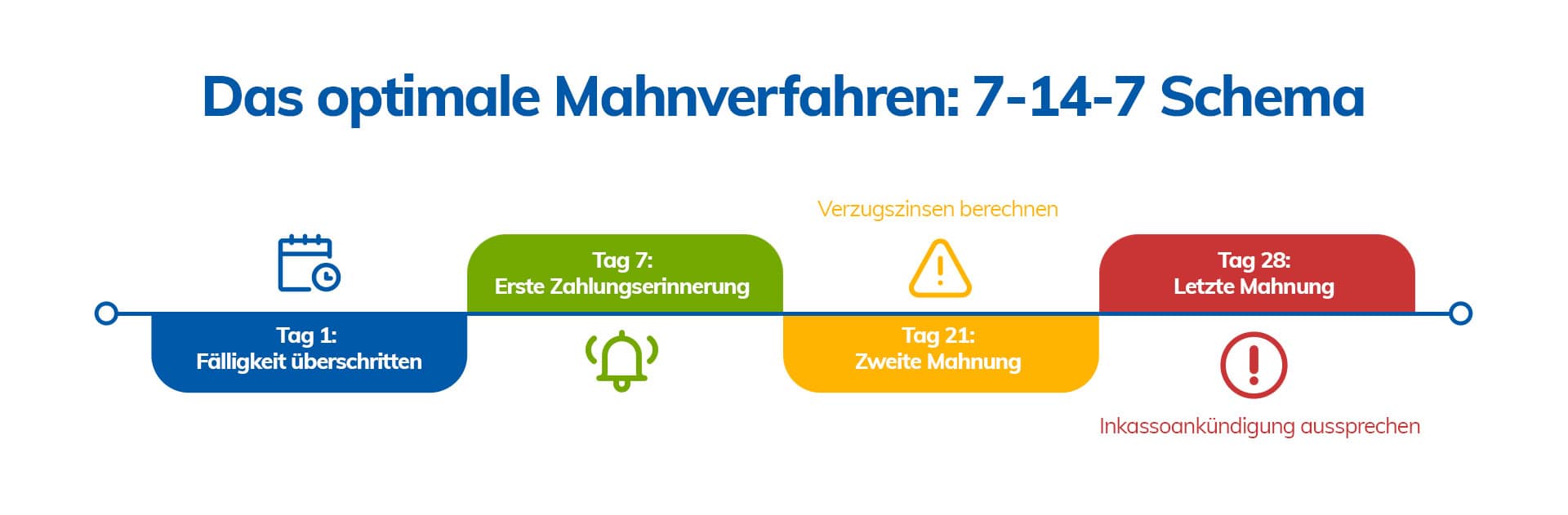

- Dreistufiges Mahnverfahren: Zahlungserinnerung → Mahnung → Letzte Mahnung mit Inkassoankündigung

- Professionelles Inkasso erreicht bis zu 90% Erfolgsquote durch persönlichen Außendienst

- Gerichtliches Mahnverfahren ab 38€ sichert Titel für 30 Jahre Vollstreckung

Sofortmaßnahmen: Kunde zahlt Rechnung nicht – Was jetzt?

Der erste Schock sitzt tief, wenn das Zahlungsziel verstrichen ist und Ihr Kunde die Rechnung nicht bezahlt hat. Jetzt zählt strukturiertes Vorgehen. Die durchschnittliche Zahlungsverzögerung beträgt in Deutschland 31 Tage, doch je schneller Sie reagieren, desto höher Ihre Erfolgsaussichten.

Prüfen Sie zunächst Ihre Rechnung auf formale Fehler.

- Fehlt die Steuernummer?

- Ist das Fälligkeitsdatum klar angegeben?

- Stimmt die Bankverbindung?

Diese Kleinigkeiten können der Grund für ausbleibende Zahlungen sein und schwächen später Ihre rechtliche Position.

Eine telefonische Kontaktaufnahme binnen 48 Stunden nach Fälligkeit ist notwendig. Bleiben Sie sachlich und erfragen Sie den Grund für die Nichtzahlung. Oft handelt es sich um Versehen oder temporäre Liquiditätsengpässe.

Dokumentieren Sie das Gespräch sorgfältig: Datum, Uhrzeit, Gesprächspartner und vereinbarte Maßnahmen. Diese Dokumentation ist essentiell für spätere rechtliche Schritte.

Experten-Tipp: Vereinbaren Sie im Telefonat eine konkrete Zahlungszusage mit Datum. Lassen Sie sich diese per E-Mail bestätigen – das erhöht die Verbindlichkeit und dient als Beweis.

Verzugszeitpunkt berechnen und dokumentieren

Der Verzugseintritt ist der Startpunkt für Ihre Ansprüche auf Verzugszinsen und Mahngebühren. Bei Geschäftskunden (B2B) tritt automatisch nach 30 Tagen Verzug ein, ohne dass eine Mahnung erforderlich ist – vorausgesetzt, der Schuldner hat die Rechnung korrekt erhalten.

Ab dem ersten Verzugstag können Sie Verzugszinsen berechnen. Der aktuelle Verzugszinssatz für Geschäftskunden beträgt 9 Prozentpunkte über dem Basiszinssatz. Mit dem Basiszinssatz von 1,27% (Stand: Juli 2025) ergibt das 10,27% Verzugszinsen pro Jahr.

Die präzise Dokumentation des Verzugszeitpunkts ist wichtig für ein späteres Inkassoverfahren. Notieren Sie das Rechnungsdatum, den Zugang beim Kunden (Versandnachweis aufbewahren!) und das Fälligkeitsdatum. Diese Daten bilden die Grundlage für die Berechnung Ihrer Forderung inklusive Nebenforderungen.

- Kostenfreier Verzugszinsenrechner: Ihre Ansprüche berechnen

Verzugszinsen summieren sich schnell zu beträchtlichen Beträgen. Bei einer Forderung von 10.000 Euro entstehen jährlich über 1.000 Euro Verzugszinsen – Geld, das Ihnen zusteht. Unser Verzugszinsenrechner kalkuliert automatisch Ihre Ansprüche basierend auf den aktuellen gesetzlichen Grundlagen.

Kunde zahlt Rechnung nicht: B2b vs B2C

Gut zu wissen: Der Unterschied zwischen B2B und B2C ist erheblich: Während Sie bei Geschäftskunden 9 Prozentpunkte über dem Basiszinssatz verlangen können, sind es bei Verbrauchern nur 5 Prozentpunkte. Zusätzlich steht Ihnen im B2B-Bereich eine Mahnpauschale von 40 Euro zu – unabhängig von den tatsächlichen Mahnkosten.

Verzugszinsen jetzt berechnen

Ermitteln Sie in wenigen Sekunden Ihre Verzugszinsen – einfach, schnell, genau!

Professionelles Mahnwesen: Von Zahlungserinnerung bis letzte Mahnung

Ein strukturiertes Mahnwesen ist der Schlüssel zur erfolgreichen Forderungsrealisierung. 11,5% aller Rechnungen mussten im Jahr 2024 angemahnt werden. Mit einem professionellen dreistufigen Mahnverfahren maximieren Sie Ihre Erfolgsaussichten und wahren gleichzeitig die Kundenbeziehung.

- 7-14-7 Mahnverfahren

Das optimale Timing zwischen den Mahnstufen folgt dem bewährten 7-14-7-Schema: Sieben Tage nach Fälligkeit die Zahlungserinnerung, nach weiteren 14 Tagen die zweite Mahnung, und nach nochmals sieben Tagen die letzte Mahnung. Diese Abstände geben dem Kunden ausreichend Zeit zu reagieren, ohne den Druck zu verlieren.

Erste Mahnung: Freundliche Zahlungserinnerung

Die erste Mahnung ist die erste Chance, eine positive Geschäftsbeziehung zu erhalten. 80% der Unternehmen in Deutschland räumen ihren Kunden Zahlungsziele ein – ein Vertrauensvorschuss, der bei der ersten Mahnung noch nicht verspielt werden sollte.

Formulieren Sie freundlich, aber bestimmt. Räumen Sie die Möglichkeit eines Versehens ein: „Sicherlich ist es Ihrer Aufmerksamkeit entgangen, dass…“ oder „Bei der Vielzahl Ihrer Verpflichtungen…“. Setzen Sie eine neue Zahlungsfrist von 7-10 Tagen und weisen Sie auf die offene Rechnung mit Rechnungsnummer und Betrag hin.

Rat von Germania: Bieten Sie in der Zahlungserinnerung verschiedene Zahlungsmöglichkeiten an. Manchmal scheitert die Zahlung an praktischen Hürden wie einer veralteten Bankverbindung.

Zweite und dritte Mahnung: Deutlichere Tonalität

Ab der zweiten Mahnung wird der Ton verbindlicher. Weisen Sie auf den eingetretenen Zahlungsverzug hin und berechnen Sie erstmals Verzugszinsen. Die Formulierung sollte sachlich, aber unmissverständlich sein: „Trotz unserer Zahlungserinnerung vom [Datum] ist die Rechnung weiterhin unbeglichen.“

Ihre dritte und letzte Mahnung muss die rechtlichen Konsequenzen klar benennen. Kündigen Sie konkret an: „Sollte der Ausgleich nicht bis zum [Datum] erfolgen, werden wir die Forderung ohne weitere Ankündigung an ein Inkassounternehmen übergeben. Die hierdurch entstehenden Kosten gehen zu Ihren Lasten.“

16%

der Unternehmen mit Zahlungsrückständen >2% Jahresumsatz

Unsere 5 Tipps für Ihr Mahnwesen!

Sparen Sie Zeit mit unseren Insider Tipps für Ihr Mahnwesen.

Inkasso beauftragen: Wann es sich lohnt und was es kostet

Wenn Mahnungen erfolglos bleiben, ist professionelles Inkasso der nächste Schritt. Die durchschnittliche offene Forderung pro Schuldner beträgt 23.600 Euro – Beträge, die Sie sich nicht entgehen lassen sollten.

Der entscheidende Vorteil: Professionelle Inkassounternehmen wie Germania Inkasso zahlen Ihnen bei Erfolg 100% Ihrer Hauptforderung aus. Die Inkassokosten trägt grundsätzlich der Schuldner.

Professionelle Inkasso-Dienstleistungen

Überlassen Sie säumige Forderungen den Experten. Germania Inkasso setzt Ihre Ansprüche effizient und rechtskonform durch – damit Sie sich auf Ihr Kerngeschäft konzentrieren können.

- Rechtssicher

- Hohe Erfolgsquote

- Persönliche Betreuung

Das professionelle Auftreten eines Inkassounternehmens ist nicht zu unterschätzen. Während Ihre eigenen Mahnungen oft ignoriert werden, erzeugt ein Inkassoschreiben sofortigen Handlungsdruck. Die Erfolgsquote steigt drastisch, besonders wenn das Inkassounternehmen über einen Außendienst verfügt.

Vorteile professionelles Inkasso vs. Eigenbearbeitung

Die Eigenbearbeitung offener Forderungen kostet Sie Zeit. Jede Stunde, die Sie mit Mahnungen und Telefonaten verbringen, fehlt Ihnen für Ihr Kerngeschäft. Professionelle Inkassounternehmen verfügen über optimierte Prozesse, geschultes Personal und rechtliche Expertise.

Ein weiterer Vorteil: Die emotionale Distanz. Während Sie als Gläubiger vielleicht emotional involviert sind, agiert das Inkassounternehmen sachlich und professionell. Diese Neutralität führt oft zu besseren Verhandlungsergebnissen und erhält die Chance auf zukünftige Geschäftsbeziehungen.

Die Rechtssicherheit ist ein weiteres wichtiges Argument. Inkassounternehmen kennen die gesetzlichen Grenzen genau und bewegen sich sicher im rechtlichen Rahmen. 36,4% der mittelständischen Unternehmen erlitten 2024 Forderungsverluste durch Kundeninsolvenzen – mit professionellem Inkasso hätten viele dieser Verluste vermieden werden können.

- Germania Inkasso: Außendienst als Erfolgsfaktor

Der Außendienst macht den entscheidenden Unterschied. Während ein klassisches Inkasso auf Briefe und Anrufe setzt, suchen Außendienstmitarbeiter den persönlichen Kontakt zum Schuldner. Diese direkte Ansprache erzielt Erfolgsquoten von bis zu 90% – deutlich höher als beim einfachen „Schreibtischinkasso“.

Der persönliche Besuch ermöglicht einvernehmliche Lösungen vor Ort. Ratenzahlungsvereinbarungen können direkt ausgehandelt, Missverständnisse geklärt und verbindliche Zusagen eingeholt werden. Die bundesweite Abdeckung garantiert, dass Ihre Forderungen überall in Deutschland mit gleicher Intensität verfolgt werden.

Experten Tipp: Großunternehmen sind für 61,3% des offenen Forderungsvolumens verantwortlich. Gerade bei größeren Schuldnern lohnt sich der Außendiensteinsatz besonders.

Bis zu 90% Erfolgsquote durch Außendienst-Inkasso

Germania Inkasso realisiert Ihre Forderungen bundesweit mit persönlichem Vor-Ort-Service.

Gerichtliches Mahnverfahren: Ablauf und Kosten

Das gerichtliche Mahnverfahren ist Ihr Weg zum vollstreckbaren Titel. Über 3 Millionen Mahnverfahren werden jährlich in Deutschland durchgeführt – ein bewährtes Instrument zur Durchsetzung berechtigter Forderungen.

Die Kosten sind überschaubar: Die Mindestgebühr beträgt 38 Euro, bei höheren Forderungen steigen die Gebühren moderat. Der große Vorteil: Ein Vollstreckungsbescheid gilt 30 Jahre lang. Selbst wenn der Schuldner heute zahlungsunfähig ist, können Sie noch Jahrzehnte später vollstrecken.

3M+

Mahnverfahren pro Jahr

30

Jahre Vollstreckung

Das Verfahren läuft weitgehend automatisiert. Nach Antragstellung erlässt das Mahngericht den Mahnbescheid, der dem Schuldner zugestellt wird. Legt dieser keinen Widerspruch ein, können Sie nach zwei Wochen den Vollstreckungsbescheid beantragen. Der gesamte Prozess dauert etwa 6-8 Wochen.

- Mahnbescheid online beantragen

Das automatisierte gerichtliche Mahnverfahren gilt für alle Bundesländer und hat einheitliche Regeln. Die Online-Beantragung über das zentrale Mahnportal spart Zeit und Portokosten.

Für die Registrierung benötigen Sie eine E-Mail-Adresse und müssen sich einmalig authentifizieren. Das Antragsformular führt Sie Schritt für Schritt durch den Prozess. Halten Sie folgende Unterlagen bereit: Rechnungskopie, Nachweis des Zugangs, aktuelle Adresse des Schuldners und eine detaillierte Forderungsaufstellung inklusive Zinsen.

Rat von Germania: Prüfen Sie vor Antragstellung die aktuelle Adresse des Schuldners. Eine nicht zustellbare Post führt zu Verzögerungen und Mehrkosten.

Bonität prüfen und Risikobewertung: Zahlungsausfälle vermeiden

- Warnsignale bei Bestandskunden

Warnsignale bei Bestandskunden

Achten Sie auch bei Bestandskunden auf Warnsignale: Verzögerte Zahlungen, häufige Reklamationen oder plötzliche Großbestellungen können auf Liquiditätsprobleme hinweisen. 88% der Textil- und Bekleidungsbranche berichten 2024 von Zahlungsverzug – auch branchenspezifische Risiken sollten Sie kennen.

Steuerliche Behandlung: Uneinbringliche Forderungen abschreiben

Wenn alle Maßnahmen scheitern, müssen Sie die Forderung steuerlich abschreiben. Uneinbringliche Forderungen werden als Betriebsausgabe gebucht und mindern damit Ihre Steuerlast.

Einzelwertberichtigung

Die Einzelwertberichtigung erlaubt es, gefährdete Forderungen bereits vor dem endgültigen Ausfall erfolgreich zu buchen. Dies entspricht dem Vorsichtsprinzip der ordnungsgemäßen Buchführung gemäß § 252 und § 253 HGB.

Umsatzsteuer-Korrektur nach § 17 UStG

Besonders wichtig: Die Umsatzsteuer-Korrektur nach § 17 UStG. Sie können die bereits abgeführte Umsatzsteuer vom Finanzamt zurückfordern, sobald die Forderung uneinbringlich ist. Dokumentieren Sie hierfür sorgfältig alle Beitreibungsversuche – das Finanzamt prüft genau, ob Sie alles Zumutbare unternommen haben.

Lückenlose Dokumentation erforderlich

Die steuerliche Anerkennung erfordert lückenlose Dokumentation: Mahnungen, Inkassobeauftragung, Vollstreckungsversuche und gegebenenfalls die Insolvenzanmeldung des Schuldners. Diese Nachweise sichern Ihnen die steuerliche Entlastung und vermeiden Diskussionen bei der Betriebsprüfung.

Schnelles Handeln sichert Ihre Liquidität

Zahlungsausfälle sind ärgerlich, aber es gibt Wege, Ihr Geld einzutreiben. Mit strukturiertem Vorgehen, professioneller Unterstützung und präventiven Maßnahmen minimieren Sie Ihre Verluste. Der Zahlungsverzug in Deutschland beträgt durchschnittlich 8,80 Tage – je schneller Sie reagieren, desto besser Ihre Erfolgsaussichten.

Nutzen Sie die gesetzlichen Möglichkeiten konsequent: Verzugszinsen, Mahnpauschalen und professionelles Inkasso sind Ihre Rechte als Gläubiger. Mit Germania Inkasso haben Sie einen Partner an Ihrer Seite, der durch bundesweiten Außendienst Erfolgsquoten von bis zu 90% erzielt.

Kunde zahlt nicht? Wir holen Ihr Geld!

Lassen Sie sich unverbindlich von unserem Team beraten, um Ihr Geld einzufordern.

Häufig gestellte Fragen

Wie lange habe ich Zeit, eine unbezahlte Rechnung einzufordern?

Die regelmäßige Verjährungsfrist beträgt drei Jahre und beginnt mit dem Schluss des Jahres, in dem die Forderung entstanden ist. Eine Rechnung vom März 2024 verjährt also erst am 31.12.2027. Sie können die Verjährung durch Mahnbescheid oder Klage unterbrechen. Mit einem vollstreckbaren Titel verlängert sich die Frist auf 30 Jahre. Wir empfehlen Ihnen, nicht so lange zu warten, um mit der Forderungsbetreibung zu starten. Wenn Sie Hilfe benötigen, erhalten Sie hier eine kostenlose Ersteinschätzung zu Ihrer Situation.

Ab wann darf ich Verzugszinsen berechnen?

Bei Geschäftskunden tritt automatisch nach 30 Tagen Verzug ein, auch ohne Mahnung. Ab diesem Zeitpunkt können Sie Verzugszinsen verlangen. Bei einem festgelegten Zahlungstermin beginnt der Verzug bereits am Folgetag. Die Zinsen betragen im B2B-Bereich 9 Prozentpunkte über dem Basiszinssatz.

Kann ich Mahngebühren verlangen, wenn der Kunde nicht zahlt?

Ja, im B2B-Bereich steht Ihnen eine gesetzliche Pauschale von 40 Euro zu, unabhängig von Ihren tatsächlichen Kosten. Diese können Sie ab Verzugseintritt geltend machen. Darüber hinausgehende Verzugsschäden müssen Sie nachweisen.

Wann sollte ich einen Anwalt statt Inkasso beauftragen?

Bei bestrittenen Forderungen ist der Anwalt die richtige Wahl, da nur er Sie rechtlich beraten und vor Gericht vertreten darf. Inkasso eignet sich für unbestrittene Forderungen, bei denen „nur“ die Zahlungsunwilligkeit das Problem ist. Bei komplexen Rechtsfragen oder wenn eine Klage wahrscheinlich wird, sollten Sie direkt zum Anwalt gehen.

Muss ich vor der Inkassobeauftragung eine bestimmte Anzahl Mahnungen schreiben?

Nein, gesetzlich ist keine Mindestanzahl an Mahnungen vorgeschrieben. Bei Geschäftskunden tritt der Verzug automatisch nach 30 Tagen ein. Dennoch empfehlen Experten aus Kulanzgründen ein dreistufiges Mahnverfahren. Dies wahrt die Kundenbeziehung und dokumentiert Ihre Beitreibungsbemühungen lückenlos – wichtig für spätere rechtliche Schritte oder steuerliche Abschreibungen.

Was passiert, wenn der Kunde die Forderung bestreitet?

Bei bestrittenen Forderungen endet die Zuständigkeit des Inkassounternehmens. Sie benötigen dann einen Rechtsanwalt, der die Forderung rechtlich prüft und gegebenenfalls einklagt. Dokumentieren Sie den Grund der Bestreitung schriftlich. Oft lassen sich Missverständnisse durch Klärung (fehlende Lieferscheine, Reklamationen) außergerichtlich lösen, bevor teure Gerichtsverfahren notwendig werden.

Kann ich Verzugszinsen auch rückwirkend geltend machen?

Ja, Verzugszinsen können Sie ab Verzugseintritt rückwirkend berechnen und einfordern – auch wenn Sie diese nicht sofort geltend gemacht haben. Wichtig ist die präzise Dokumentation des Verzugsbeginns. Die Zinsen verjähren erst nach drei Jahren. Bei längeren Zahlungsverzögerungen summieren sich die Zinsbeträge erheblich und sollten konsequent eingefordert werden.

Wann lohnt sich ein gerichtliches Mahnverfahren statt Inkasso?

Das gerichtliche Mahnverfahren eignet sich bei unbestrittenen Forderungen, wenn Sie selbst Zeit und Ressourcen haben, den Prozess zu führen. Es ist kostengünstiger, aber auch zeitaufwendiger. Inkasso lohnt sich bei mehreren offenen Forderungen, wenn Sie Expertise und Außendienst benötigen, oder wenn Sie sich auf Ihr Kerngeschäft konzentrieren möchten. Oft kombinieren Unternehmen beide Ansätze.

Wie gehe ich mit Kunden um, die regelmäßig zu spät zahlen?

Etablieren Sie klare Kreditlimits und verschärfen Sie die Zahlungsbedingungen: kürzere Zahlungsziele, Vorkasse für Neuaufträge oder Lieferstopp bei überschrittenem Limit. Dokumentieren Sie das Zahlungsverhalten systematisch. Bei wertvollen Geschäftsbeziehungen kann ein persönliches Gespräch über Zahlungsschwierigkeiten helfen, gemeinsam tragfähige Lösungen wie Ratenzahlungen zu vereinbaren.

Welche Unterlagen sollte ich aufbewahren, wenn eine Forderung uneinbringlich wird?

Für steuerliche Zwecke und die Umsatzsteuerkorrektur nach § 17 UStG benötigen Sie eine lückenlose Dokumentation aller Beitreibungsversuche. Bewahren Sie auf: Alle Mahnungen mit Versandnachweis, Protokolle der telefonischen Kontaktversuche, Beauftragung des Inkassounternehmens mit Bestätigung, Vollstreckungsbescheide oder erfolglose Vollstreckungsversuche, sowie gegebenenfalls die Insolvenzbekanntmachung. Diese Nachweise sind essentiell, damit das Finanzamt die Forderung als uneinbringlich anerkennt und Sie die bereits abgeführte Umsatzsteuer zurückerstattet bekommen. Eine systematische Ablage spart bei der Betriebsprüfung Zeit und Nerven.