Zusammenfassung Debitor

Ein Debitor ist ein Schuldner, der eine offene Rechnung für Waren oder Dienstleistungen noch nicht beglichen hat. In der Buchhaltung wird der Kunde als Debitor und der Gläubiger als Kreditor bezeichnet.

- Mithilfe der Debitorenbuchhaltung werden Rechnungen sowie Zahlungseingänge zu jedem Schuldner festgehalten.

- Durch eine Debitorennummer können Unternehmen die Forderungen einem bestimmten Schuldner zuordnen.

- Wenn Debitoren am Ende des Geschäftsjahres einen Habensaldo aufweisen, wird der Begriff kreditorischer Debitor verwendet, was bedeutet, dass ein Unternehmen dem Debitor Geld schuldet.

Was bedeutet Debitor?

Bei einem Debitor handelt es sich um einen Schuldner, der eine noch offene Rechnung begleichen muss. Hierbei handelt es sich aber nicht um Zahlungsunfähigkeit oder Überschuldung, sondern um ein normales Verhältnis zwischen Kunde und Unternehmen oder Dienstleister.

Ansprüche gegen einen Debitor sind demzufolge Forderungen des Lieferanten. Diese Forderungen resultieren aus Warenlieferungen oder Dienstleistungen (§ 266 Abs. Abs. 2 B II Nr. 1 HGB).

Jeder Kunde, der eine Leistung auf Rechnung erhält, ist also automatisch ein Debitor. Hierbei kann es sich um Privatpersonen, Unternehmen sowie juristische Personen des öffentlichen Rechts handeln.

Beispiel für einen Debitor:

Ein Kunde bestellt bei einem Unternehmen eine Ware im Wert von 1.000 Euro und erhält eine Rechnung mit einer Zahlungsfrist von 14 Tagen. Bis zur vollständigen Bezahlung der Rechnung wird der Kunde als Debitor bezeichnet.

Was ist der Unterschied von Debitor und Kreditor?

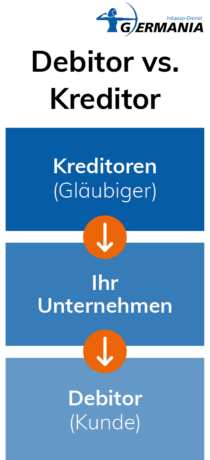

Der Kreditor (Gläubiger) ist das Gegenstück zum Debitor (Kunde). Demzufolge bestehen seitens des Kreditors Forderungen an den Debitor. Der Debitor ist verpflichtet, seine Forderung bis zu einem bestimmten Zahlungstermin gegenüber dem Kreditor zu begleichen. Dieser Zeitraum wird im Kaufvertrag oder in der Rechnung als Zahlungsziel (Frist zur Begleichung des Betrags) vereinbart.

Wenn der der Kreditor Erkundigungen über den Debitor einholt, kann eine Bank oder eine Wirtschaftsauskunftei evaluieren, ob ein Kunde seine Schulden zuverlässig bezahlt. Falls es sich bei dem Debitor um ein Unternehmen handelt, ist es unter anderem wichtig, zu prüfen, ob ein Handelsregistereintrag vorhanden ist.

Was sind Debitoren und Kreditoren?

Bei Debitoren handelt es sich um Forderungen, bzw. um noch nicht beglichene Rechnungen. Debitoren weisen gegenüber dem Schuldner ein Guthaben auf. Dabei handelt es sich oft um Ansprüche gegenüber Endkunden.

Den Debitoren gegenüber stehen die Kreditoren (Lieferanten). Bei Kreditoren weist das entsprechende Konto gegenüber einer Person oder einem Unternehmen Schulden aus, beispielsweise bei Verbindlichkeiten, die gegenüber Lieferanten bestehen. Das bedeutet, dass das Debitoren Konto bilanztechnisch zu den Aktiva zählt und das Kreditoren Konto unter die Passiva fällt.

Debitoren und Kreditoren werden dann relevant, wenn das Rechnungsdatum vom Zahlungsdatum abweicht. In dem Moment, indem eine Rechnung eines Lieferanten eingeht, diese aber noch nicht bezahlt wird, entsteht eine offene Forderung. Debitoren und Kreditoren ermöglichen die Erfassung von Geschäftsvorfällen ohne eine Bankbewegung, denn Aufwand und Erlös können unmittelbar an der Rechnung verbucht werden.

Vorsicht! Die Begriffe Debitoren und Kreditoren sorgen immer wieder für Verwirrung, da bei einer bestehenden Geschäftsbeziehung der Kreditor eines Unternehmens zugleich der Debitor des anderen ist.

Was ist Debitorenmanagement?

Das Debitorenmanagement umfasst die übliche Debitorenbuchhaltung, Rechnungsbuchung, Reklamationen und Gutschriften. Unter Debitorenmanagement versteht man den schriftlichen und telefonischen Kontakt zu Schuldnern sowie die Prüfung der Zahlungseingänge. Hauptsächlich trägt das Debitorenmanagement zur Vermeidung von Zahlungsausfällen und Sicherung der Liquidität und Profitabilität bei. Ein gründliches Debitorenmanagement ist essenziell, um Ihr Unternehmen langfristig vor Risiken wie einer Zahlungsunfähigkeit zu schützen. Wenn Umsätze bzw. Umsatzerträge nicht gegen Bargeld, sondern auf Ziel getätigt werden, entstehen Forderungen des Kreditors (Lieferant) gegenüber dem Debitor (Kunde bzw. Leistungsempfänger). Das Debitorenmanagement steuert die Prozesse der Entstehung einer Forderung bis zur Verbuchung des Zahlungseingangs.

Unser Tipp: Übergeben Sie Ihre offenen Rechnungen zügig an ein professionelles Inkassounternehmen, um eine hohe Realisierungsquote zu erreichen! Je länger Sie mit der Übergabe warten, umso geringer ist die Chance, dass Sie ihr Geld erhalten.

Mehr zum Thema Debitorenmanagement erfahren Sie hier.

Was ist eine Debitorennummer?

Die Debitorennummer stellt eine Art Kundennummer dar. Durch sie können Unternehmen die Forderungen einem bestimmten Schuldner eindeutig zuordnen.

Damit Forderungen bestimmten Kunden zugeordnet werden können, sind in größeren Unternehmen Debitorennummern unverzichtbar, da hier der Überblick über Außenstände schnell verloren gehen kann. Rechtliche Vorschriften zur Vergabe von Debitorennummern gibt es nicht. Jedoch werden die Kontenrahmen der Steuerberater-Genossenschaft DATEV separaten SKR-Nummerierungen für Debitoren und Kreditoren zugeordnet. Diese Nummernkreise haben sich im Laufe der Zeit zu einem Standard entwickelt:

Unser Tipp: Gewisse Abweichungen von den Standard-Nummernkreisen sollten Sie mit Ihrem Steuerberater besprechen, da dokumentierte Verschiebungen der Kontenspannen zu fehlerhaften Auswertungen, Jahresabschlüssen und Steuererklärungen führen können.

Was bedeutet kreditorischer Debitor?

Der Begriff kreditorischer Debitor wird verwendet, wenn Debitoren am Ende des Geschäftsjahres einen Habensaldo aufweisen, was bedeutet, dass ein Unternehmen ihm Geld schuldet. In der Bilanz müssen diese unter „Sonstige Verbindlichkeiten“ ausgewiesen werden. Somit bezahlt das bilanzierende Unternehmen die erbrachte Leistung erst später und erhält bis dahin einen Kredit mit begrenztem Risiko für den Gläubiger.

Dies tritt ein, wenn ein Kunde die Rechnung für eine Leistung oder einen Artikel bezahlt hat, aber im Nachhinein bezüglich einer Reklamation vom liefernden Unternehmen Geld zurückerhält. Das Saldierungsverbot (§ 246 Abs. 2 Satz 1) verlangt, dass dieser Betrag nach den Grundsätzen ordnungsgemäßer Buchführung (GoB) nicht mit anderen offenen Posten verrechnet werden, sondern separat ausgewiesen werden muss.

Beispiel zu kreditorischem Debitor

Eine Kundin hat ihren Mantel bezahlt, stellt nun aber fest, dass der Reißverschluss defekt ist. Sie reklamiert bei dem Modegeschäft und erhält eine Gutschrift in Höhe von 100 €. Somit wird die Kundin zum kreditorischen Debitor. Eine weitere Kundin hat eine offene Rechnung von 420€. Somit sieht dann die Debitorenliste zum Bilanzstichtag wie folgt aus:

| Kundin 2 | 420 € |

| Kundin 1 | – 100 € |

| Summe Debitoren | 320 € |

Die 100 € werden zum Bilanzstichtag umgebucht und auf Sonstige Verbindlichkeiten ausgewiesen. Die 420 € werden als Forderungen aus Lieferungen und Leistungen ausgewiesen.

Die Grundlage hierfür ist das Saldierungsverbot nach § 246 Abs. 2 Satz 1. Wie schon erwähnt, dürfen Posten der Aktivseite (Forderung gegen Kundin 2 über 420 €) nicht mit Posten der Passivseite (Verbindlichkeit gegenüber Kundin 1 über 100 €) saldiert werden.

Somit wird auch ersichtlich, dass das Forderungsausfallrisiko 420 € beträgt.

Häufig gestellte Fragen (FAQ) zu Debitoren

Was ist ein Debitor?

Ein Debitor ist ein Kunde oder Schuldner, der einem Unternehmen Geld schuldet. Dies passiert in der Regel, wenn Waren oder Dienstleistungen auf Rechnung geliefert wurden und die Zahlung noch aussteht.

Was ist der Unterschied zwischen Debitor und Kreditor?

Der Unterschied liegt in der Perspektive:

- Debitor: Eine Person oder ein Unternehmen, das einem Unternehmen Geld schuldet.

- Kreditor: Eine Person oder ein Unternehmen, dem das Unternehmen Geld schuldet.

Welche Aufgaben hat die Debitorenbuchhaltung?

Die Debitorenbuchhaltung überwacht und verwaltet alle Forderungen eines Unternehmens. Zu den Hauptaufgaben gehören:

- Erstellung und Verwaltung von Rechnungen

- Überwachung von Zahlungseingängen

- Versand von Mahnungen bei Zahlungsverzug

- Berichtswesen zu offenen Forderungen

Wie entsteht eine Forderung gegenüber einem Debitor?

Forderungen entstehen, wenn ein Unternehmen Leistungen erbringt, ohne dass der Kunde direkt bezahlt. Dies passiert häufig bei Verkäufen auf Rechnung oder mit vereinbarten Zahlungszielen.

Was ist ein Debitorenkonto?

Ein Debitorenkonto ist ein Konto in der Buchhaltung, auf dem alle Transaktionen eines Debitors erfasst werden. Hier werden offene Forderungen, Zahlungseingänge und Mahnungen dokumentiert.

Warum ist ein effizientes Debitorenmanagement wichtig?

Ein gutes Debitorenmanagement sichert die Liquidität eines Unternehmens, reduziert Zahlungsausfälle und sorgt dafür, dass Forderungen schnell und zuverlässig beglichen werden.

Was passiert, wenn ein Debitor nicht zahlt?

Wenn ein Debitor eine Rechnung nicht bezahlt, wird in der Regel ein Mahnverfahren eingeleitet. Bleibt dieses erfolglos, können gerichtliche Schritte oder ein Inkassounternehmen wie Germania Inkasso hinzugezogen werden.

Wie kann ich das Risiko von Zahlungsausfällen bei Debitoren minimieren?

- Bonitätsprüfung: Prüfen Sie die Kreditwürdigkeit neuer Kunden.

- Klare Zahlungsbedingungen: Legen Sie eindeutige Zahlungsziele und Mahnfristen fest.

- Professionelles Forderungsmanagement: Nutzen Sie Softwarelösungen oder beauftragen Sie ein Inkassounternehmen wie Germania Inkasso.

Jetzt kostenlos beraten lassen!

Kontaktieren Sie uns gerne zu allen Fragen rund um das professionelle Debitorenmanagement. Unsere Mitarbeiter setzen sich schnellstmöglich mit Ihnen in Verbindung und erstellen Ihnen ein kostenloses Angebot.

Disclaimer:

Bitte beachten Sie, dass die Inhalte dieser Seite dem unverbindlichen Informationszweck dienen und eine Rechtsberatung, die auf Ihre individuelle Situation eingeht, nicht ersetzen soll. Wir übernehmen keine Gewähr auf Richtigkeit, Vollständigkeit und Aktualität des Inhalts.